Informacja prasowa starsza niż 1 rok, może zawierać nieaktualne dane. Najświeższe komunikaty prasowe znajdują się tutaj

Aktualne dane dotyczące Santander Bank Polska można znaleźć także na stronie santander.pl

wróć do listy informacji prasowych

Sektor motoryzacyjny walczy o utrzymanie swoich marż

Motoryzacja jest branżą, w której presja na marże jest zjawiskiem permanentnym. Wysoki stopień globalizacji, duża konkurencja, rozbudowany system międzynarodowych łańcuchów dostaw oraz dojrzałość głównych światowych rynków – to wszystko sprawia, że marże branży są na niskich poziomach. Analitycy Santander Bank Polska i SpotData przygotowali raport, w którym analizują jak sektor produkcji części i komponentów motoryzacyjnych radzi sobie z utrzymaniem marż i w jaki sposób może o nie walczyć w przyszłości.

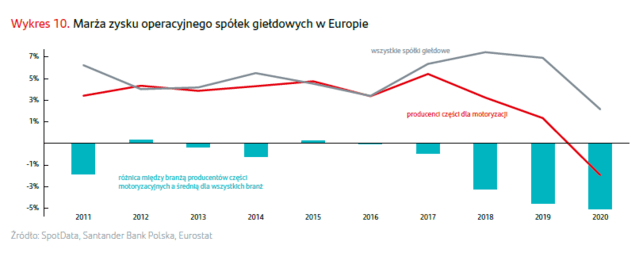

Mimo że presja na marże dla producentów części motoryzacyjnych nie jest niczym nowym, w ostatnich trzech-czterech latach pojawiło się kilka dodatkowych czynników, które ją znacząco nasiliły. Co więcej, czynniki te mogą się utrzymywać przez wiele lat, sprawiając, że firmy muszą przyjąć założenie, że będą poddawane coraz większym naciskom rynkowym na obniżanie swoich marż. Autorzy raportu „Dostawcy części motoryzacyjnych pod presją na marże. Jak producenci mogą walczyć o zyskowność w warunkach rosnących kosztów transformacji technologicznej” wskazują, że można zauważyć kilka trendów, które pokazują, że ta presja wyraźnie się nasila w ostatnich latach. W drugiej połowie ostatniej dekady widoczny był spadek rentowności produkcji części we wszystkich czołowych krajach w Europie. W 2020 roku marża zysku operacyjnego w branży producentów części motoryzacyjnych była niższa niż średnia dla wszystkich branż o 5 punktów procentowych.

– Marża zysku operacyjnego u europejskich producentów części od 2017 roku zaczęła się wyraźnie zmniejszać w porównaniu do innych sektorów. Duzi producenci części w swoich raportach finansowych informują, że warunki rynkowe generują zwiększoną presję na marże i często przyjmują w strategiach cele odbudowy marż w kilkuletniej perspektywie. Dodatkowo sektor motoryzacyjny przechodzi największą rewolucję technologiczną od początku istnienia, której tempo i koszty systematycznie rosną – minie jeszcze sporo czasu zanim rewolucja zacznie przynosić korzyści finansowe – zauważa Radosław Pelc, analityk sektorowy Santander Bank Polska.

Czynniki, które wpływają na marżę można podzielić na dwie grupy – cykliczne, które wpływają przejściowo na marże w krótkim i średnim okresie oraz strukturalne, które wpływają na wysokość marż w długim okresie. Wśród czynników cyklicznych są m.in. wielkość popytu i wykorzystanie mocy produkcyjnych, koszty energii i surowców oraz struktura rynku pracy i pozycja przetargowa pracowników. Czynnikami strukturalnymi są na przykład konkurencja na rynku, technologie produkcji i ich kapitałochłonność, a także cechy poszczególnych firm, takie jak strategia działania, zdolności zarządcze czy wykorzystanie efektów skali.

Do kluczowych czynników strukturalnych wpływających na marże należą:

- Bezpośrednia presja OEM wynikająca z rosnących kosztów zmiany technologicznej

- Wzmocnienie zarządzania wszystkimi elementami łańcucha dostaw przez OEM

- Konsolidacja dużych producentów

- Rosnąca konkurencja z firmami technologicznymi

- Koszty innowacji i nakładów B+R

- Dostosowanie produktów do nowych wymogów technologicznych i środowiskowych

Wśród kluczowych czynników cyklicznych wpływających na marże analitycy Santander Bank Polska i SpotData wskazują:

- Wzrost wynagrodzeń

- Wzrost cen energii, surowców i transportu

- Wzrost protekcjonizmu handlowego

– 60% polskich firm produkujących części doświadczyło przed kryzysem COVID-19 spadku marży operacyjnej. W kolejnych latach presja może pojawić się w Polsce na jeszcze większą skalę. Dotyka ona relatywnie mocniej firmy polskie niż zagraniczne obecne w Polsce. Firmy znalazły się w marżowych kleszczach. Szybko rosną płace, a od wybuchu pandemii także surowce, czyli najważniejszy komponent kosztów. A jednocześnie środowisko konkurencyjne staje się trudniejsze, co ogranicza prowadzenie elastycznej polityki cenowej – uważa Radosław Pelc, analityk sektorowy Santander Bank Polska.

Jak producenci części mogą poradzić sobie z presją?

Istnieją dwie generalne ścieżki, którymi mogą podążać firmy, które chcą poprawić marżowość swojej produkcji. Są one związane ze strukturalnymi czynnikami wpływającymi na marże – charakterem rynku oraz zdolnościami operacyjnymi i strategicznymi przedsiębiorstwa. Firmy mogą modyfikować profil produkcyjny, m.in. zwiększając zaawansowanie technologiczne wytwarzanych towarów. Mogą też szukać większej efektywności w ramach swojego modelu produkcji, poprzez m.in. cyfryzację, automatyzację czy optymalizację logistyki.

– Na podstawie analiz aktywności dużych przedsiębiorstw w Europie, w tym w Polsce oraz rozmów z przedstawicielami branży zidentyfikowaliśmy dwie możliwe strategie działania, które mogą pozwolić producentom części walczyć o marże. Jedna zakłada umocnienie pozycji rynkowej poprzez przejęcie produkcji wyżej marżowych elementów, wprowadzenie do produkcji nowych i bardziej zaawansowanych komponentów, a także dywersyfikacja i skierowanie produkcji w stronę marek premium. Drugą metodą może być zwiększenie efektywności poprzez cyfryzację i automatyzację, nowe bardziej efektywne kosztowo strategie zakupowe czy logistyczne oraz poszukiwanie efektów skali – komentuje Radosław Pelc.

Niewiele sektorów przechodzi tak szybą transformację technologiczną i biznesową, jak motoryzacja. To właśnie w tym sektorze ogniskują się najważniejsze megatrendy współczesnej gospodarki, takie jak: transformacja energetyczna, transformacja cyfrowa, strukturalne zmiany łańcuchów dostaw i przemiany rynku pracy. Wszystkie te trendy stwarzają zarówno ryzyka, jak i szanse dla przedsiębiorstw motoryzacyjnych w Polsce.

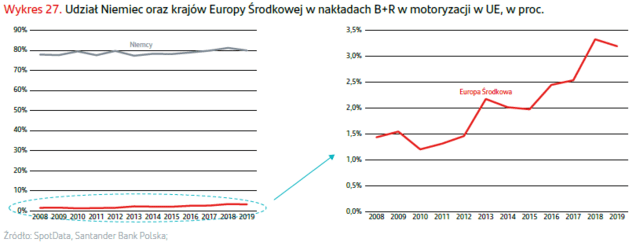

W Europie jednym z najważniejszych elementów ryzyka, który wpływa na zyskowność firm jest szybko rosnący koszt nakładów na badania i rozwój, wymuszany przez wysokie tempo zmiany technologicznej. Przedsiębiorstwa w Polsce powinny obserwować z uwagą ten trend i szykować się na konieczne dostosowania również po swojej stronie. Potrzeba adaptacji produktów do nowych wymogów będzie dotyczyła całego łańcucha, a nakłady rozwojowe będą rosły nie tylko w największych koncernach, ale też średnich przedsiębiorstwach.

Jednocześnie firmy w Polsce mogą przejmować część działalności badawczo-rozwojowej od spółek-matek z Zachodu. Wiele koncernów szuka sposobów na redukcję kosztów B+R, w takiej sytuacji outsourcing do krajów o niższych kosztach jest jednym z najbardziej oczywistych rozwiązań.

Na poziomie krajowym dużym wyzwaniem dla firm będą rosnące koszty pracy i związane z nimi ograniczenia w dostępie do wykwalifikowanej kadry. Wzrost płac i jednostkowych kosztów pracy jest w Polsce znacznie szybszy niż w Europie Zachodniej. Poza tym, firmy w Polsce – zarówno krajowe, jak i zagraniczne – mają bardzo niskie koszty pracy, zarówno w ujęciu bezwzględnym (poziom płac), jak i w relacji do przychodów. To sprawia, że kierunek zmian w najbliższej dekadzie może być tylko jeden – wzrostowy. Odpowiedzią na to muszą być zwiększone nakłady na automatyzację.

Wobec rosnącej presji ze strony odbiorców oraz licznych czynników kosztotwórczych, producenci części muszą poszukiwać oszczędności po stronie efektywności operacyjnej – optymalizować procesy logistyczne, inwestować w cyfryzację procesów i produkcji, uczyć się zarządzania zasobami ludzkimi i budowania tzw. employer branding. Jeżeli firmy w Polsce będą potrafiły wykorzystać pojawiające się szanse i będą w tym wspierane przez politykę gospodarczą, kraj ma szansę na dalszą wyraźną poprawę swojego miejsca w międzynarodowych łańcuchach dostaw.

– Między 2015 a 2020 rokiem udział polskiej produkcji w przemyśle motoryzacyjnym UE wzrósł o połowę. Polska ma też większy niż inne kraje regionu udział krajowego kapitału w tej branży. Jest więc w kraju mocna baza do rozwoju średnich i dużych krajowych przedsiębiorstw, które stają się częścią międzynarodowego łańcucha dostaw. Szczególnym obszarem specjalizacji Polski jest produkcja części i akcesoriów. W ciągu najbliższych lat producenci części z Europy Środkowej mogą osiągnąć większy udział w europejskich przychodach sektora niż producenci z Niemiec. Trwa bowiem proces relokacji produkcji z Europy Zachodniej do Środkowej – zauważa Radosław Pelc, analityk sektorowy Santander Bank Polska.

Raport „Dostawcy części motoryzacyjnych pod presją na marże. Jak producenci mogą walczyć o zyskowność w warunkach rosnących kosztów transformacji technologicznej” oraz pogłębiona analiza sytuacji branży zostanie zaprezentowana podczas webinaru 15 czerwca 2022 r. Spotkanie rozpocznie się o godz. 10:00. Rejestracja na webinar odbywa się przez stronę internetową: https://www.santander.pl/lp/dostawcy-czesci-motoryzacyjnych, a pełny raport będzie można pobrać od 15 czerwca 2022 ze strony: https://www.santander.pl/korporacje/rozwiazania-sektorowe/motoryzacja#1=2.