Informacja prasowa starsza niż 1 rok, może zawierać nieaktualne dane. Najświeższe komunikaty prasowe znajdują się tutaj

Aktualne dane dotyczące Santander Bank Polska można znaleźć także na stronie santander.pl

wróć do listy informacji prasowych

Branża transportowa na zakręcie - brak pracowników i rosnące koszty coraz większym problemem

Branża transportowa zaliczyła udany powrót po pandemicznym 2020 roku. Mimo różnych wyzwań i trudności ubiegły rok napawał optymizmem na nadchodzące miesiące. Jednak wojna w Ukrainie całkowicie zmieniła sytuację, sprawiając, że na horyzoncie pojawiły się nowe wyzwania – brak pracowników i jeszcze szybciej rosnące koszty działania.

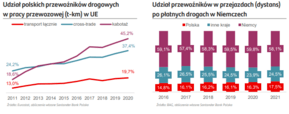

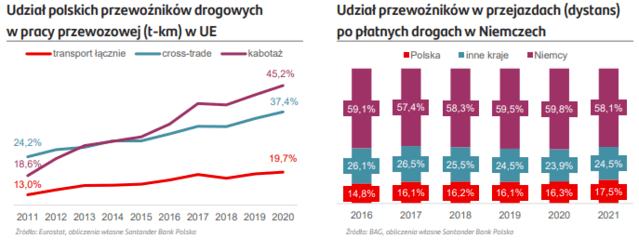

Ubiegły rok polscy przewoźnicy drogowi towarów mogą uznać za udany. Zwiększona została ilość przewozów, na co wskazują dane GUS o masie przewiezionych towarów (+1,4%), a także liczba kilometrów przejechanych po płatnych drogach w Niemczech (+11,2%). O rosnącym i wysokim popycie świadczą także dane z badania koniunktury dla Polski i UE, choć na przełomie roku 2021 i 2022 widać było pogorszenie nastrojów. Polska jest obecnie liderem w przewozach drogowych towarów w UE. Na przestrzeni lat 2011-2020 udział naszych przewoźników w przewozach UE według pracy przewozowej wzrósł z 13% do prawie 20%. W przewozach międzynarodowych udział Polski wzrósł o 12 pkt. proc. do 33%, jeszcze większe wzrosty i udziały uzyskano w cross-trade i kabotażu.

Na podstawie liczby kilometrów przejechanych przez polskich przewoźników po płatnych drogach w Niemczech można domniemywać, że ten trend w skali całej Europy utrzymywał się również w 2021 roku. W minionym roku udział Polski w kilometrażu zagranicznych przewoźników wzrósł do 42% i do 17,5% wszystkich przewoźników. W obu przypadkach uzyskano wzrost o nieco ponad 1 punkt procentowy.

Po dobrym 2021, przed branżą wiele wyzwań

Jeszcze do niedawna prognozy na 2022 rok były optymistyczne. Komisja Europejska na początku lutego przewidywała dalszy wzrost gospodarki UE o 4,0% w tym i o 2,8% w przyszłym roku. Natomiast Transport Intelligence w listopadzie ubiegłego roku prognozował CAGR w latach 2021-2025 dla wartości europejskiego rynku transportu drogowego na poziomie 4,4%. Wybuch wojny w Ukrainie będzie jednak oznaczał spadek popytu na transport. Według przewidywań ekonomistów spowoduje zmniejszenie tempa wzrostu gospodarczego w Europie, w tym w Polsce.

– Działania wojenne w Ukrainie hamują działalność tamtejszego przemysłu i handlu. Zawieszenie lub wycofanie się z eksportu do Rosji oraz prowadzenia w tym kraju działalności ogłosiło wiele międzynarodowych koncernów i regionalnych korporacji. Zerwanie łańcuchów dostaw wynika także z sankcji nakładanych na Rosję, co więcej podobnych działań można się spodziewać wobec Białorusi, w sytuacji jej większego zaangażowania w konflikt. Do tego sami przewoźnicy ograniczają wysyłanie pojazdów za wschodnią granicę, w trosce o bezpieczeństwo kierowców. Połączenie tych czynników może powodować znaczny i długotrwały spadek wolumenu przewozów na kierunku wschodnim – komentuje Radosław Pelc, analityk ds. sektora transportu i logistyki w Santander Bank Polska.

Wojna znacznie ogranicza też przewozy tranzytowe, przede wszystkim Chiny-Europa, w tym istotne również dla przewoźników drogowych połączenia kolejowe. Zagrożeniem jest możliwość całkowitego zamknięcia wschodnich granic, a także zniszczenie infrastruktury – dróg, mostów, linii kolejowych. Jednak spadki wolumenów na wschodzie nie są głównym problemem polskiej branży z uwagi na stosunkowo małą ekspozycję na ten kierunek. Przewozy międzynarodowe realizowane w 2020 roku przez krajowych przewoźników dla Rosji, Ukrainy i Białorusi stanowiły zaledwie 2% wykonanej przez nich pracy przewozowej. Biorąc pod uwagę mimo wszystko nadal wysoki popyt na transport w Europie i relatywnie niską podaż, straty na kierunku wschodnim byłyby łatwe do zniwelowania.

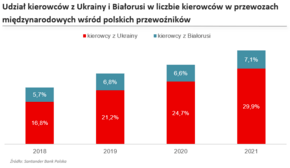

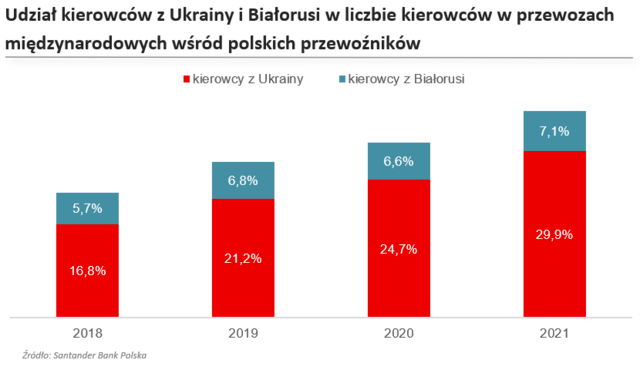

– Największym problemem dla krajowych przewoźników może być ograniczona dostępność kierowców z Ukrainy, w przypadku, gdy wojna będzie trwała kolejne tygodnie czy miesiące. Negatywny bilans migracji, który może wyniknąć z mobilizacji i zakazu opuszczania Ukrainy przez mężczyzn w wieku 18-60 lat, a do tego powrotu na Ukrainę kierowców pracujących wcześniej w Polsce, aby wstąpić do armii – to czynniki, które mocno wpłyną na możliwości przewozowe naszej branży. Szacuje się, że w pierwszych dniach wojny około 30% ukraińskich kierowców nie stawiło się do pracy i zgłosiło wyjazd na Ukrainę – dodaje Radosław Pelc, analityk ds. sektora transportu i logistyki w Santander Bank Polska.

Spadek dostępności kierowców ma miejsce w sytuacji i tak już sporych strukturalnych problemów z zatrudnieniem w transporcie. Szacuje się, że w Europie brakuje około 400 tysięcy kierowców. W Polsce niedobór wynosi 60-80 tysięcy, podobnie jak w Niemczech, większe zapotrzebowanie jest tylko w Wielkiej Brytanii (80-100 tys.).

Szybki wzrost kosztów

Potencjalne braki kadrowe to nie jedyne problemy, z którymi będzie musiała poradzić sobie branża transportowa w najbliższych miesiącach. Już teraz widać na horyzoncie szybki wzrost kosztów na wielu polach – płac, paliwa czy leasingu.

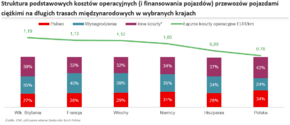

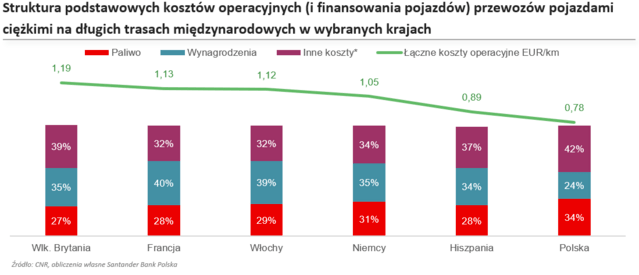

Wysoki popyt na transport i strukturalne niedobory kadrowe powodowały, że wynagrodzenia kierowców od lat rosły szybciej niż średnio w sektorze przedsiębiorstw. Obecny exodus kierowców na Ukrainę może zwiększyć tempo tego wzrostu. Jeszcze przed wybuchem wojny obawiano się znacznego zwiększenia kosztów wynagrodzeń w związku z wejściem w życie kolejnych regulacji Pakietu Mobilności (zasady delegowania i wynagradzania). Szacuje się, że mogą one ulec zwiększeniu z tego tytułu o 17-30%, w zależności od rodzaju wykonywanych przewozów międzynarodowych. Przy udziale wynagrodzeń w kosztach na poziomie 20-30%, oznacza to wzrost kosztów o 4-9%.

Wojna w Ukrainie ma jeszcze większy wpływ na koszt paliwa. Cena ropy wystrzeliła w marcu do ponad 130 USD za baryłkę, cena gazu podwoiła się wobec poziomów z lutego. Przy udziale paliwa w kosztach przewozów na poziomie około 30%, wzrost cen ropy o połowę (około 110 USD/bbl) w relacji do średniej z 2021 roku (70 USD/bbl) oznacza wzrost kosztów o 15%. Perspektywy dla ropy i gazu są bardzo niepewne. Można zakładać, że ceny będą się utrzymywały na wysokich poziomach, możliwa jest też ich duża zmienności zależnie od rozwoju sytuacji w Ukrainie, polityki wobec Rosji czy podaży z innych źródeł.

Dodatkowo, zakłócenia w łańcuchach dostaw ograniczające produkcję pojazdów przy wysokim na nie popycie powodowały wzrost cen o kilkanaście procent. Koszty nabywania taboru zwiększają również rosnące stopy procentowe, które według przewidywań mogą dalej rosnąć, z obecnych 3,5% (referencyjna) nawet do ponad 5% jeszcze w 2022 roku.

Wyzwanie – utrzymać rentowność

Utrzymanie dotychczasowej, wysokiej rentowności całego sektora stoi pod znakiem zapytania. Mimo wojny popyt powinien być nadal dosyć wysoki, jednak mniejsza podaż kierowców z Ukrainy może spowodować wzrost stawek, ale też spadek realizowanych wolumenów i wzrost wynagrodzeń. Co więcej, należy założyć utrzymanie się wysokich ceny paliw i taboru.

Szczególnie trudna do utrzymania może być rentowność małych przewoźników, to efekt m.in. dużej konkurencji, relatywnie małej siły przetargowej, niskiej dywersyfikacji klientów, niższej efektywności, regulacji zmuszających do inwestowania w nowoczesne technologie, dużego udziału kosztów stałych oraz większej podatności na grzywny czy mandaty. Mali przewoźnicy są również bardziej wrażliwi na pojedyncze kwarantanny i zachorowania kierowców, które mogą znacznie zmniejszać możliwości realizacji przez nich zleceń, co oznacza spadek przychodów, ale może też wiązać się z naliczaniem kar umownych. Wpływ może mieć także rosnąca skłonność dużych przewoźników do zlecania podwykonawstwa coraz większym podmiotom z uwagi na stabilność współpracy i mniejsze ryzyko związane z egzekwowaniem ewentualnych kar za niewywiązywanie się z umów.

Niska rentowność i materializacja powyższych zagrożeń w przypadku małych podmiotów może powodować problemy również z płynnością. Według KRD dług przeterminowany całego sektora TSL wzrósł od marca 2020 roku do listopada 2021 roku o 27%, tzn. do 1,24 mld PLN. Ponad 90% tej wartości (1,1 mld PLN) stanowiły zobowiązania transportu drogowego. Większość obejmowała przeterminowane zobowiązania małych podmiotów – zadłużonych było 21,2 tys. przewoźników drogowych, a około 3/4 wartości długu dotyczyło jednoosobowych działalności gospodarczych. Z drugiej strony badanie Coface pokazuje, że ponowienie rosła długość opóźnień w płatnościach wobec przewoźników.

Cały raport do pobrania znaleźć można na stronie: https://www.santander.pl/korporacje/rozwiazania-sektorowe/transport-i-logistyka#1=1